Блог им. INVESTLOL |Мечел. Отчет за 1 полугодие 2024 года.

- 22 августа 2024, 18:20

- |

Ещё, сегодня отчетом за 1 полугодие 2024 года поделился с нами Мечел:

-Выручка: 206 млрд рублей (+6% г/г);

-EBITDA: 32,8 млрд рублей (-18% г/г);

-Чистый убыток: 16,7 млрд рублей (+380% г/г);

-Финансовые расходы: 20,1 млрд рублей (+7,5 млрд рублей г/г);

-Чистый долг/EBITDA — 3,3 по сравнению с 2,9 на конец 2023 года;

«Рост убытка, приходящегося на акционеров ПАО «Мечел», обусловлен ростом себестоимости продаж, ростом финансовых расходов в связи с существенным повышением ключевой ставки ЦБ РФ, а также признанием убытка от утраты контроля над европейскими активами Группы.»

Отчет достаточно удручающий.

Понятно, что такой результат обусловлен по-большей части результатами за 1 квартал, когда были введены санкции против компании.

Но, так или иначе, ситуация тут тяжелая, так ещё и долговая нагрузка становится больше в период высоких ставок.

Поэтому, сейчас с акциями данной компании стоит быть аккуратнее (они на новостях об отчете обвалились сегодня на 6%).

не является инвестиционной рекомендацией

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. INVESTLOL |МТС. Отчет за 2 квартал 2024 года.

- 22 августа 2024, 15:25

- |

Так же, отчетом за 2 квартал с нами поделился компания МТС:

-Выручка: 170,9 млрд рублей (+18,5% г/г);

-OIBDA: 65,4 млрд рублей (+5% г/г);

-Чистая прибыль: 7,2 млрд рублей (-57,2% г/г);

-Чистый долг/LTM OIBDA: 1,8;

«Во 2 кв. 2024 выручка Группы увеличилась на 18,5% до 170,9 млрд руб. благодаря положительному вкладу всех бизнес-сегментов Группы.»

«Давление на чистую прибыль оказали процентные расходы и переоценка финансовых инструментов и деривативов.»

Так же, по словам компании, долговая нагрузка находится на комфортном уровне.

В целом, отчет можно назвать неплохим.

Видим давление со стороны высокой ключевой ставки на чистую прибыль компании, но это не мешает ей показывать в целом хороший рост бизнеса.

Но, проблема тут в том, что не понятно, когда ЦБ перейдёт к более мягкой ДКП. И это сейчас главный момент для компании — чем дольше и жестче будет политика ЦБ, тем хуже это будет отражаться на результатах компании.

Поэтому, держим руку на пульсе.

не является инвестиционной рекомендацией

( Читать дальше )

Блог им. INVESTLOL |Novabev Group (BELU). Отчет за 1 полугодие 2024 года.

- 22 августа 2024, 14:27

- |

Отчетом за 1 полугодие 2024 года поделилась с нами сегодня компания Novabev Group.

-Выручка: 57,1 млрд рублей (+19% г/г);

-Операционная прибыль: 4,5 млрд рублей (-10% г/г);

-Валовая прибыль: 20,6 млрд рублей (+9% г/г);

-Чистая прибыль: 2,017 млрд рублей (-34% г/г);

-EBITDA: 7,5 млрд рублей (+0% г/г);

-Рентабельность EBITDA: 13,2% (-2,6 п.п. г/г);

-Чистый долг: 43,8 млрд рублей (+20% г/г);

-Чистый долг/EBITDA: 2,27х (+0,22х г/г);

-Общие отгрузки: 6,9 млн декалитров против 7 млн годом ранее;

«Чистая прибыль показала отрицательную динамику 34% в основном в связи с продолжающимся давлением процентных ставок, а также — инвестициями в развитие «ВинЛаб»» — представитель компании

«Учитывая сезонность бизнеса, структура кредитного портфеля в целом остается на комфортном уровне для группы и соответствует долгосрочным стратегическим целям.» — представитель компании

Отчет сильным назвать точно нельзя.

Смущает падение операционной прибыли и неизменность EBITDA, при растущей долговой нагрузке.

( Читать дальше )

Блог им. INVESTLOL |Т-банк. Отчет за 2 квартал 2024 года.

- 20 августа 2024, 14:24

- |

Сегодня за 2 квартал 2024 года отчитался у нас Т-банк:

-Общая выручка Группы за II квартал 2024 г. увеличилась на 72%, до 193,4 млрд руб. (в II квартале 2023 г. — 112,3 млрд руб.)

-Чистая прибыль за II квартал составила 23,5 млрд руб. (в II квартале 2023 г. — 20,4 млрд руб.)

-Чистый процентный доход в II квартале 2024 г. вырос на 45% к предыдущему году и составил 77,7 млрд руб. (в II квартале 2023 г. — 53,5 млрд руб.).

-Чистые комиссионные доходы выросли на 45% до 24,0 млрд руб. (во II квартале 2023 г. — 16,6 млрд руб.).

-Количество клиентов выросло на 24% и достигло 44,0 млн (в II квартале 2023 г. — 35,3 млн)

-Рентабельность капитала за II квартал составила 32,7%

-Группа приняла новую дивидендную политику, которая предполагает выплату до 30% чистой прибыли.

Так же, были сказано пару слов о приобретении Росбанка:

«В августе ТКС Холдинг завершил сделку по приобретению Росбанка — стратегический проект, направленный на значительное усиление позиций Группы на финансовом рынке, в том числе за счет реализации синергетического эффекта в области продуктового предложения для розничных и корпоративных клиентов. В рамках сделки объединенная Группа формирует сильную капитальную позицию для дальнейшего наращивания доходности капитала и максимизации акционерной стоимости.»

( Читать дальше )

Блог им. INVESTLOL |Хэдхантер (HHRU). Отчет за 2 квартал 2024 года.

- 16 августа 2024, 17:32

- |

Сегодня компания Хэдхантер поделилась с нами отчетом за 2 квартал 2024 года:

-Выручка: 9,82 млрд рублей (+39,6% г/г);

-Скорр. EBITDA: 5,7 млрд рублей (+38,4% г/г);

-Операционные расходы: 5 млрд рублей (+63,1% г/г);

-Расходы на персонал: 2,9 млрд рублей (+66,7% г/г);

-Расходы на маркетинг: 1,2 млрд рублей (+66,4% г/г);

-Скорр. чистая прибыль: 5,5 млрд рублей (+83,5% г/г);

-Чистая прибыль: 2,28 млрд рублей (-25% г/г);

«Рост чистой прибыли обусловлен существенным ростом выручки, увеличением доходов от процентов по депозитам на фоне роста остатков денежных средств и процентной ставки, а также снижением расходов по налогу на прибыль в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года.» — представитель компании

«При этом чистая прибыль за квартал снизилась, в основном за счет валютной переоценки депозитов в иностранной валюте на фоне укрепления рубля.» — представитель компании

Отчет вполне себе неплохой, так как все мы наслышаны о ситуации на рынке труда. Компании борются за сотрудников, предлагая всё лучшие условия.

( Читать дальше )

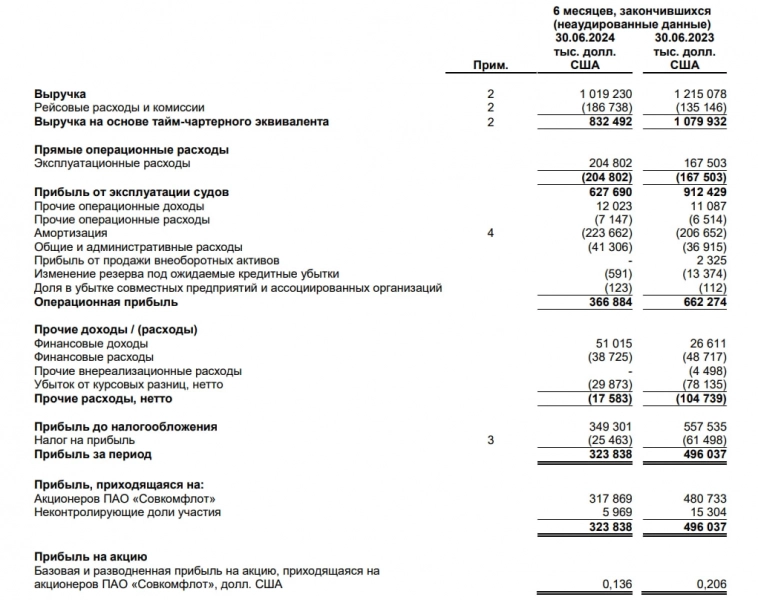

Блог им. INVESTLOL |Совкомфлот. Отчет за 1 полугодие 2024 года.

- 16 августа 2024, 12:16

- |

Сегодня отчетом за 1 полугодие 2024 года поделилась с нами компания Совкомфлот:

-Выручка: 1,1 млрд долларов (-16% г/г);

-Чистая прибыль: 324 млн долларов (-35% г/г);

-Скорректированная чистая прибыль: 31,538 млрд рублей (-26% г/г), (база для дивидендов);

-EBITDA: 591 млн долларов (-32% г/г);

-Чистый долг: -19,8 млн долларов;

-Прибыль от эксплуатации судов: 628 млн долларов (-31% г/г);

-Операционная прибыль: 367 млн долларов (-45% г/г);

«На фоне усиления санкционного давления со стороны недружественных стран компания продолжает системную работу по преодолению возникающих вызовов» — представитель компании

Ожидаемый отчет с текущем санкционным давлением.

Дивидендная политика компании подразумевает выплаты в размере не менее 50% от скорр. чистой прибыли. Видим её снижение на четверть, что означает возможное снижение предстоящих дивидендов.

В общем, будем наблюдать за дальнейшими отчетами компании.

ТГ канал - t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Блог им. INVESTLOL |Х5. Отчет за 1 полугодие 2024 года.

- 15 августа 2024, 11:56

- |

Так же сегодня отчетом за 1 полугодие 2024 года поделилась с нами компания X5:

-Выручка — 1 851,7 млрд рублей (+26,1 г/г);

-Скорр. EBITDA — 129,2 млрд рублей (+28% г/г);

-Чистая прибыль — 59,4 млрд рублей (+43,4% г/г);

-Средний чек: +11,6 г/г;

-Количество магазинов: +26,9% г/г;

«На конец 2 кв. 2024 г. количество активных клиентов программы лояльности составило 80,4 млн, проникновение в продажи достигло 82,8%. Средний чек клиентов, выбравших любимые категории, выше на 5,8% (количество таких клиентов составляет 3,2 миллиона).»

Компания показывает хорошие результаты даже в период высоких ставок, что неудивительно, так как ритейлеры чувствует себя не так плохо, нежели более чувствительные к ставке компании.

Реакцию котировок мы сейчас увидеть не можем, так как компания проходит процесс редомициляции. А начало торгов акциями ожидается в сентябре-октябре текущего года.

Думаю, после смены юрисдикции, бумаги данной компании станут ещё привлекательнее для инвесторов, так как уменьшатся инфраструктурные риски и появится возможность выплачивать дивиденды.

( Читать дальше )

Блог им. INVESTLOL |Совкомбанк. Отчет за 1 полугодие 2024 года.

- 15 августа 2024, 10:47

- |

Сегодня Совкомбанк отчитался за 1 полугодие 2024 года:

-Чистая прибыль — 39 млрд рублей (-25% г/г). В отчете сказано, что снижение связано с уменьшением единовременных/неповторяющихся доходов в 1П2024 относительно 1П2023 и высоким уровнем процентных ставок.

-Чистые процентные доходы — 78 млрд рублей (+17% г/г);

-Чистые комиссионные доходы — 16 млрд рублей (+26% г/г);

-Розничный портфель — 1,1 трлн рублей (+66% г/г). Основными факторами роста стали консолидация Хоум Банка в 1 квартале 2024 года и рост залогового кредитования.

-Корпоративный портфель — 1,2 трлн рублей (+47% г/г). Ключевым драйвером его развития стало увеличение кредитования малого и среднего бизнеса – основных бенефициаров экономического подъема в России.

«Доля акций Банка, находящихся в свободном обращении, достигла 10,1%, что может способствовать включению Совкомбанка в индекс Московской биржи по решению Индексного комитета биржи.»

Дальнейшие прогнозы компания дает следующие:

«Во втором полугодии 2024 года Банк будет стремиться повторить результаты первого. Однако продолжающийся рост процентных ставок может привести к замедлению прибыли.»

( Читать дальше )

Блог им. INVESTLOL |Ростелеком. Отчет за 1 полугодие 2024 года.

- 14 августа 2024, 11:20

- |

Отчетом за 1 полугодие 2024 года поделилась с нами компания Ростелеком:

-Выручка по сравнению с I полугодием 2023 г. выросла на 9%, до 353,1 млрд руб;

-Показатель OIBDA вырос на 9%, до 147,1 млрд руб;

-Рентабельность по OIBDA выросла до 41,7%;

-Чистая прибыль составила 26,1 млрд руб. против 26,9 млрд руб. за I полугодие 2023 г;

-Капитальные вложения выросли на 61%, до 73,9 млрд руб. (20,9% от выручки);

-FCF составил 26,7 млрд руб. против 73,6 млрд руб. за I полугодие 2023 г;

Пару слов о дивидендах:

«Помимо значимых операционных успехов и инвестиций в рост бизнеса мы сохраняем важную для компании практику регулярных дивидендных выплат. В случае одобрения на общем собрании акционеров, по итогам 2023 года компания выплатит 6,06 руб. на одну обыкновенную и привилегированную акции — на 11% выше, чем в предыдущем году.»

И ещё пару слов от руководства:

«Жесткая монетарная политика и высокая стоимость заемного капитала, которые, по нашей оценке, сохранятся на протяжении еще нескольких кварталов, оказывают давление на финансовые расходы компании, которое мы в значительной степени планируем сдерживать повышением операционной эффективности и отдачи на инвестиции вместе с опережающим ростом бизнеса.»

( Читать дальше )

Блог им. INVESTLOL |ТМК. Отчет за 1 полугодие 2024 года.

- 13 августа 2024, 10:10

- |

Отчётом за 1 полугодие 2024 года поделилась с нами компания ТМК:

-Выручка практически не изменилась год к году и составила 276,7 млрд рублей (278,9 млрд рублей годом ранее);

-EBITDA сократилась на 42% — до 46 млрд рублей;

-Чистый убыток составил 1,8 млрд рублей, по сравнению с чистой прибылью 28,3 млрд рублей годом ранее;

-Чистый долг на 30 июня 2024 года — 299,7 млрд рублей. На 30 июня 2023 года чистый долг был — 252,5 млрд рублей;

-Отношение чистого долга к скорректированному показателю EBITDA (LTM) на 30 июня 2024 года составило 3,09х. На 30 июня 2023 года соотношение было равно 1,61х;

-Общий объем реализации трубной продукции в первом полугодии 2024 года увеличился на 4,9% и составил 2 215 тыс. тонн;

«Существенный рост процентных расходов в отчетном периоде (+140% г/г), обусловленный увеличением стоимости заимствований, послужил ключевым фактором того, что чистый результат Компании в отчетном периоде оказался отрицательным.» — представитель компании

Дела у компании идут не очень.

Выручка г/г практически не изменилась (даже немного снизилась), но зато компания получила убыток, вместо прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс